わかりやすく選びやすいファンドを厳選いたしました

安定的に収益をめざすリスクの低いファンドから、積極的に成長をめざすファンドまで各種ファンドを厳選いたしました。ライフスタイルにあわせて長期的な資産運用にお役立てください。

投資信託に関するご注意事項

まず最初に、投資信託に関するご注意事項を説明させていただきます。

- 投資信託は預金、保険契約ではありません。

- 投資信託は預金保険機構、保険契約者保護機構の保護の対象ではありません。

- 当金庫が取り扱う投資信託は投資者保護基金の対象ではありません。

- 投資信託の設定・運用は委託会社が行います。

- 投資信託は元本および利回りの保証はありません。

- 投資信託は、組入有価証券等の価格下落や組入有価証券等の発行者の信用状況の悪化等の影響により、基準価額が下落し、元本欠損が生ずることがあります。また、外貨建て資産に投資する場合には、為替相場の変動等の影響により、基準価額が下落し、元本欠損が生ずることがあります。

- 投資信託の運用による利益および損失は、ご購入されたお客様に帰属します。

- 投資信託には、換金期間に制限のあるものがあります。

- 投資信託の取得のお申込みに関しては、クーリングオフ(書面による解除)の適用はありません。

- 投資信託をご購入にあたっては、あらかじめ最新の投資信託説明書(交付目論見書)および目論見書補完書面等を必ずご覧下さい。投資信託説明書(交付目論見書)および目論見書補完書面等は当金庫本支店等にご用意してあります。

- また、当資料は当金庫が独自に作成したものであり、金融商品取引法に基づく開示資料ではありません。

当金庫の概要

| 商号等 | 新潟信用金庫 登録金融機関 関東財務局長(登金)第249号 |

|---|---|

| 本店所在地 | 〒951-8666 新潟市中央区西堀通5番町855番地1 |

| 加入協会 | 加入協会なし |

| 出資金 | 823百万円(2023年3月31日現在) |

| 主な事業 | 信用金庫業 |

| 設立年月 | 昭和3年3月 |

| 連絡先 | 025-222-7187(総合企画部 経理課)又はお取引のある本支店にご連絡下さい。 |

投資信託とは?

投資信託は、多くの投資家から集めた資金を一つにまとめて大きな資金(信託財産といいます。)にして、運用の専門家が株式や債券などに投資・運用する金融商品です。

その運用成果は投資家それぞれの投資額に応じて投資家に分配され、同時に投資信託のリスクも投資家ご自身が負うことになります。

投資信託のしくみ

投資信託に関するご注意事項

- 投資信託は預金、保険契約ではありません。

- 投資信託は預金保険機構、保険契約者保護機構の保護の対象ではありません。

- 当金庫が取り扱う投資信託は投資者保護基金の対象ではありません。

- 投資信託の設定・運用は委託会社が行います。

- 投資信託は元本および利回りの保証はありません。

- 投資信託は、組入有価証券等の価格下落や組入有価証券等の発行者の信用状況の悪化等の影響により、基準価額が下落し、元本欠損が生ずることがあります。また、外貨建て資産に投資する場合には、為替相場の変動等の影響により、基準価額が下落し、元本欠損が生ずることがあります。

- 投資信託の運用による利益および損失は、ご購入されたお客様に帰属します。

- 投資信託には、換金期間に制限のあるものがあります。

- 投資信託の取得のお申込みに関しては、クーリングオフ(書面による解除)の適用はありません。

- 投資信託をご購入にあたっては、あらかじめ最新の投資信託説明書(交付目論見書)および目論見書補完書面等を必ずご覧下さい。投資信託説明書(交付目論見書)および目論見書補完書面等は当金庫本支店等にご用意してあります。

- また、当資料は当金庫が独自に作成したものであり、金融商品取引法に基づく開示資料ではありません。

(注意)投資信託は預金保険の対象ではありませんが、その運営上次の3者の役割分担が決められており、このうちの会社が万一の場合でも法律によりお預り資産は安全に保管されます。

- 販売会社(信用金庫、銀行、証券会社など)

- 運用を行う投資信託会社

- 資産を管理する信託銀行

お預かりした資産は信託契約に基づいて信託銀行で安全に保管されていますので、お客様の分配金、償還金、解約代金のお支払いは滞りなく行われます。

どんなリスクがあるの?

もともとリスクとは「危険」を意味する言葉ですが、投資の世界では「儲かることもあるが損をすることもある」、つまり「予想通りにはならない可能性」といったことを指します。

一般にリスクとリターンには、リスクが大きなものほどリターンが大きく、リスクが小さいものほどリターンが小さいという関係があります。

- 投資信託のリスク

- 投資信託には値動きのある株式や債券などに投資しますので、預貯金のように将来どのくらいの価値になるのかあらかじめ約束されていません。

高いリターンを期待できる商品はそれだけ高いリスクを負っていますので、基準価額(投資信託の値段のこと)の大きな変動によるリスクを自覚する必要があります。リスクの度合いは投資対象や運用方針(運用対象ごとの組入比率)によりそれぞれ異なります。

投資信託のおもなリスクとは?

- 金利変動リスク

- 金利が変動することにより、証券価格、キャッシュフローが変化し、利益が振れるリスク。

- 信用リスク

- 証券の発行体の業績悪化等により、債券の利払いや償還が不能になるリスク。

- 株価変動リスク

- 企業収益が変動することにより、株価、配当が変化し、収益が振れるリスク。

- 為替変動リスク

- 為替レートが変動することにより、収益が振れるリスク。

- 流動性リスク

- 現金化に通常1週間程度の時間がかかるため、必要な時に即現金として手にすることができないリスク。

どんな費用がかかるの?

投資信託には基本的に3つの費用がかかります。費用の金額や条件は商品により異なりますので、目論見書等によりあらかじめご確認ください。

投資信託に関する手数料等の概要

-

申込手数料(ご購入時)

ご購入時に直接ご負担いただく費用で、各ファンドの買付時の1口あたりの基準価額(買付価額)に、各ファンドの目論見書等に記載の手数料率、約定口数を乗じて得た額 -

信託報酬等(保有時)

保有期間中に間接的にご負担いただく費用で、原則として、信託財産の純資産総額に対して、各ファンドの目論見書等に記載の料率を乗じた額。日々計算され、信託財産の中からご負担いただきます。 -

信託財産留保額(ご換金時)

ご換金時にご負担いただく費用で、換金時の基準価額に対して、各ファンドの目論見書等に記載の料率を乗じた額。ご換金の際には、ご換金時の基準価額から信託財産留保額を控除した価額(換金価額)にて換金代金が算出されます。

どんなメリットがあるの?

- 少ない金額から購入できます。(小口投資)

- 株式投資や債券投資にはある程度まとまった資金が必要ですが、投資信託は1万円程度からでも手軽に始めることができます。

- 株式や債券などへ分散投資します。(分散投資)

- 投資の基本は、資産をいくつかの商品に分けてリスクを分散させることです。投資信託は、このような分散投資の考え方から生まれた金融商品です。

- 専門家が運用します。(専門家による運用)

- 個人で株式や債券などの投資について必要な知識や技術を身に付けることは難しいものです。投資信託は投資家に代わって高度な経済・金融の知識を身に付けた専門家が運用します。(その為、信託報酬という形で費用をご負担いただきます。)

当金庫は分散投資・長期投資をお勧めします。

リスクを小さくするために一般にとられる方法は3つあります。

-

資産の分散

資金を一つの金融商品にまとめて投資せず、さまざまな種類に分散して投資することでリスクが分散し、安定度が増します。 -

長期保有

市場は、短期間では一時的な要因により大きく変動することがありますが、長期間ではこの変動リスクが小さくなる傾向があります。 -

時間の分散

一度に全額を投資するのではなく何度かに分けて投資する、または毎月一定額を積み立てるなどの方法で購入時期を分散させることによって、リスクを小さくすることができます。

『卵は一つのカゴに盛るな』 = 大切なのは「複数に分散させること」

「卵は一つのカゴに盛るな」ということわざを知っていますか?これはイギリスの資産運用に関することわざの一つで、すべての卵を一つのカゴに盛っていた場合、そのカゴを落とせばすべての卵が割れてしまいますが、いくつかのカゴに分けて卵を盛っていれば、その中のカゴを一つ落としてもすべての卵が割れてしまうことは避けられるということを表しています。

投資信託に関するご注意事項

- 投資信託は預金、保険契約ではありません。

- 投資信託は預金保険機構、保険契約者保護機構の保護の対象ではありません。

- 当金庫が取り扱う投資信託は投資者保護基金の対象ではありません。

- 投資信託の設定・運用は委託会社が行います。

- 投資信託は元本および利回りの保証はありません。

- 投資信託は、組入有価証券等の価格下落や組入有価証券等の発行者の信用状況の悪化等の影響により、基準価額が下落し、元本欠損が生ずることがあります。また、外貨建て資産に投資する場合には、為替相場の変動等の影響により、基準価額が下落し、元本欠損が生ずることがあります。

- 投資信託の運用による利益および損失は、ご購入されたお客様に帰属します。

- 投資信託には、換金期間に制限のあるものがあります。

- 投資信託の取得のお申込みに関しては、クーリングオフ(書面による解除)の適用はありません。

- 投資信託をご購入にあたっては、あらかじめ最新の投資信託説明書(交付目論見書)および目論見書補完書面等を必ずご覧下さい。投資信託説明書(交付目論見書)および目論見書補完書面等は当金庫本支店等にご用意してあります。

- また、当資料は当金庫が独自に作成したものであり、金融商品取引法に基づく開示資料ではありません。

「特定投資家制度」に関する重要なお知らせ

1.特定投資家制度とは

金融商品取引法では投資商品を規制対象としていますが、すべての投資家に対して同様に規制した場合、不都合が生じると考えられています。そこで、「柔軟化」の一環として、投資家を知識・経験・財産の状況から金融取引にかかる適切なリスク管理が可能であると考えられる「特定投資家」とそれ以外の「一般投資家」の2つに区分しました。

「一般投資家」に対しては、投資家保護を十分に図ることを目的に金融商品取引業者等の販売・勧誘ルールを強化しましたが、「特定投資家」に対しては販売・勧誘ルールを軽減し円滑な資金運用ができるようにしました。

さらに、一般投資家に移行できる特定投資家と、特定投資家に移行できる一般投資家という区分を設けて、一定要件を満たす投資家に対し、特定投資家と一般投資家のいずれかを選択することが認められています。

- 「特定投資家」とは、機関投資家を始めとしたいわゆる「プロ」の投資家がここに分類され、金融商品取引法上の行為規制(当金庫側の行為についての規制)の一部が除外されることになります。

- 「一般投資家」とは、個人投資家を始めとした投資家がここに分類され、金融商品取引法上の行為規制を受けることになります。

2.移行手続き

移行は、契約の種類ごとに行われ、特定投資家から一般投資家への移行は、お客様のお申出があるまで有効となり、一般投資家から特定投資家への移行は、「期限日」までの原則1年更新となります。また、お客様のお申出があれば、特定投資家から一般投資家へ及び一般投資家から特定投資家へ復帰することができます。

3.期限日

当金庫では、毎年9月末日(当日が休日または祝日である場合を含みます)を「期限日」としております。「期限日」を過ぎると、一般投資家から特定投資家に移行したお客様は、移行前の投資家区分に戻ります。移行を継続する場合は、再度所定の手続きをとる必要があります。ただし、特定投資家から一般投資家へ移行したお客様については、お申出があるまで有効となります。

4.投資家区分

「特定投資家」と「一般投資家」の区分

| お客様 | 区分 | |

|---|---|---|

| ① | 適格機関投資家等(一定の金融機関、国、日本銀行等)のお客様 | 常に「特定投資家」に区分されます。 (一般投資家への移行はできません。) |

| ② | 特殊法人・独立行政法人、上場会社、資本金5億円以上の株式会社等の法人のお客様※1 | 「特定投資家」に区分されますが、お客様のお申出により、「一般投資家」への移行が可能です。 |

| ③ | 上記①、②以外の法人のお客様※2 一定の要件を満たす個人のお客様 |

「一般投資家」に区分されますが、お客様のお申出により、「特定投資家」への移行が可能です。 |

| ④ | 上記③以外の個人のお客様 | 常に「一般投資家」に区分されます。 (特定投資家への移行はできません。) |

※1 上記の分類②には、詳しくは、特別の法律により特別の設立行為をもって設立される法人(特殊法人および独立行政法人)、投資者保護基金、預金保険機構、農水産業協同組合貯金保険機構、保険契約者保護機構、資産流動化法に規定する特定目的会社、上場会社、資本金5億円以上であると見込まれる株式会社、金融商品取引業者(適格機関投資家を除く。)、適格機関投資家等特例業務届出者である法人、外国法人が該当することとされております。

※2 法令改正により平成23年4月1日以降、地方公共団体のお客様は上記分類②から分類③に変更されることとなります。同日以降も特定投資家としてお取引を希望されるお客様は、当金庫お取扱い部店・担当者にお申出ください。

5.「特定投資家」に適用されない金融商品取引法上の行為規制について

特定投資家は、金融商品取引業者等に課せられる金融商品取引法上の行為規制全般の適用を受ける一般投資家とは異なり、特例的な取扱いとして、金融商品取引法に定める「広告等の規制」、「取引態様の事前明示義務」、「契約締結前書面・契約締結時書面の交付義務」、「適合性の原則」など、同法第45条各号に掲げる規定は適用されません。

なお、特定投資家についても、「顧客に対する誠実公正義務」、「虚偽告知の禁止」、「断定的判断の提供等の禁止」、「損失補てん等の禁止」などの行為規制は、適用されます。

6.一般投資家への移行について

投資家区分②のお客様が、特定投資家には本来適用されない金融商品取引法上の行為規制の適用を希望される場合には、同法第34条の2第1項の規定により、当金庫にお申出いただくことで一般投資家に移行し、一般投資家と同じ取扱いを受けることができます。

一般投資家への移行を希望されるお客様は、当金庫お取扱い部店・担当者にお申出ください。

※移行する対象となる契約については、「有価証券の取引を内容とする契約」、「デリバティブ取引を内容とする契約」、「特定預金取引を内容とする契約」、「特定信託取引を内容とする契約」の種類ごとに指定していただくことになります。

※当金庫がお申出を承諾した日からお客様は一般投資家として取扱われますが、いつでも特定投資家への復帰をお申出いただくことができます。

7.株式会社のお客様へ(資本金変動時のご連絡のお願い)

現在、資本金5億円以上の株式会社で特定投資家に該当するお客様が、将来、減資により資本金が5億円未満となった場合には、一般投資家として取扱われることになります。(適格機関投資家、特殊法人、上場会社、金融商品取引業者及び適格機関投資家等特例業務届出者に該当するお客様は除きます。)

資本金の変動の際には、当金庫お取扱い部店・担当者までご連絡くださいますようお願い申し上げます。

(2024年1月)

特定投資家制度について、ご不明な点等がございましたら、

以下までお尋ね下さい。

新潟信用金庫 総合企画部 経理課 電話025‐222‐7187

新潟信用金庫 登録金融機関 関東財務局長(登金)第249号

投資信託の税制(概要)について

(以下の税制等は、国内に居住されている個人の方向けのものです。)

公募株式投資信託・特定公社債等・上場株式等の譲渡所得および配当所得・利子所得に対する税率は本則20.315%(復興 特別所得税を含む)の税率が適用されます。

| 譲渡所得について | 譲渡益にかかる税率 | 20.315%(所得税15.315%、住民税5%)、申告分離課税 |

|---|---|---|

| 「源泉徴収あり」の特定口座をご利用の場合の源泉徴収税率 | 20.315%(所得税15.315%、住民税5%)、確定申告不要(必要に応じて確定申告も可) | |

| 損益通算はできるの? | 譲渡益および分配金・利子等は他の譲渡損と損益通算ができます。 | |

| 損失の繰越控除はできるの? | 譲渡損は翌年以降3年間の損失繰越控除ができます。(確定申告が必要) | |

| 配当所得・利子所得について | 分配金・利子等にかかる税率 (投資信託分配金・特定公社債利子・上場株式配当金) |

20.315%(所得税15.315%、住民税5%) |

| 源泉徴収税率 | 20.315%(申告分離課税または総合課税の選択も可) 確定申告不要制度の対象のため、損益通算等をしないのであれば確定申告不要 |

|

| 損益通算できるの? | 確定申告(申告分離課税)により分配金・利子等は譲渡損と損益通算ができます。 なお、分配金・利子等は「源泉徴収あり」の特定口座の配当通算口座の場合は損失があれば 自動的に損益通算されます。 |

(注)発行済株式総数の3%以上を保有する大口個人株主が受け取る配当等は20.42%で源泉徴収され、原則として総合課税となります。

- 少額投資非課税口座(NISA口座)での譲渡益、配当等

- 非課税

「新しいNISAのポイント」- 非課税保有期間の無期限化

- 口座開設期間の恒久化

- つみたて投資枠と成長投資枠の併用が可能

- 年間投資枠の拡大(つみたて投資枠:年間120万円、 成長投資枠:年間240万円、合計最大年間360万円まで投資が可能。)

- 非課税保有期間は、全体で1,800万円。(成長投資枠は1,200万円。また、枠の再利用が可能)

※非課税口座における譲渡益や配当等は非課税ですが、 仮に譲渡益は「ないもの」とみなされ、他の口座(特定口座・一般口座)との損益通算が認められず、損失の繰り越し控除もできません。

※本項目は、税制に関しての概要です。個別具体的なケースでお取扱いが異なることがありますので、税理士や税務署等にご相談ください。

※税率等は、今後税制改正等に伴い内容が変更となる場合がございます。

投資信託の収益分配金に関するご説明

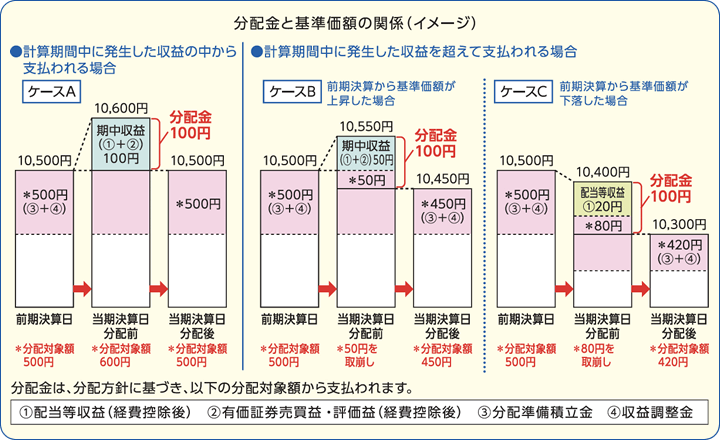

- 投資信託の分配金は、預貯金の利息とは異なり、投資信託の純資産から支払われますので、分配金が支払われると、その金額相当分、基準価額は下がります。 なお、分配金の有無や金額は確定したものではありません。

- 分配金は、計算期間中に発生した収益(経費控除後の配当等収益および評価益を含む売買益)を超えて支払われる場合があります。その場合、当期決算日の基準価額は、前期決算日と比べて下落することになります。また、分配金の水準は、必ずしも計算期間におけるファンドの収益率を示すものではありません。

上図のそれぞれのケースにおいて、前期決算日から当期決算日まで保有した場合の損益をみると、次の通りとなります。

ケースA:分配金受取額100円+当期決算日と前期決算日との基準価額の差 0円=100円

ケースB:分配金受取額100円+当期決算日と前期決算日との基準価額の差 ▲50円=50円

ケースC:分配金受取額100円+当期決算日と前期決算日との基準価額の差 ▲200円=▲100円

★A、B、Cのケースにおいては、分配金受取額はすべて同額ですが、基準価額の増減により、投資信託の損益状況はそれぞれ異なった結果となっています。このように、投資信託の収益については、分配金だけに注目するのではなく、「分配金の受取額」と「投資信託の基準価額の増減額」の合計額でご判断ください。

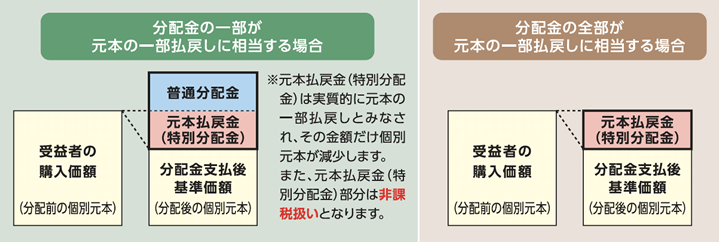

- 受益者のファンドの購入価額によっては、分配金の一部ないしすべてが、実質的には元本の一部払戻しに相当する場合があります。ファンド購入後の運用状況により、分配金額より基準価額の値上がりが小さかった場合も同様です。

- 普通分配金

- 個別元本(受益者のファンドの購入価額)を上回る部分からの分配金です。

- 元本払戻金(特別分配金)

- 個別元本を下回る部分からの分配金です。分配後の受益者の個別元本は、元本払戻金(特別分配金)の額だけ減少します。

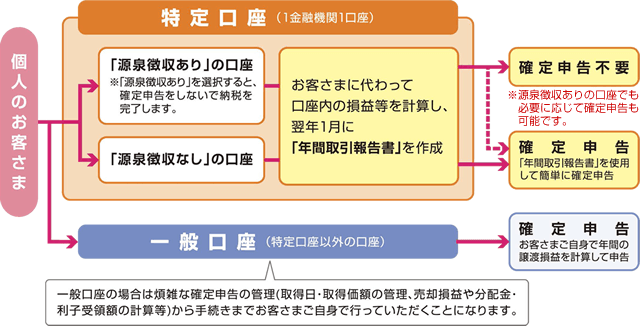

投資信託は、「特定口座」で管理すると安心・便利です

- 特定口座の「源泉徴収あり」の口座を利用すると確定申告なしで納税を終了することができます。

- 特定口座の譲渡損益の計算は自動的に行われます。

- 確定申告する場合でも「年間取引報告書」を使用して簡易な確定申告ができます。

特定口座での投資信託分配金の損益通算の開始についてのQ&A

- 特定口座(源泉徴収あり)で損益通算の対象となる分配金の種類はどのようになっていますか?

- 株式投資信託の分配金が対象です。(現在、新潟信用金庫が取扱っている投資信託のファンドはすべて該当します。)公社債投資信託の分配金は損益通算の対象外です。

- 株式投資信託の分配金の全額が損益通算の対象になるのでしょうか?

- いいえ。損益通算の対象は分配金のうち、普通分配金だけです。なお、特別分配金は非課税であるため対象外です。

- 特定口座の源泉徴収あり、なしの変更は可能ですか?

- 変更は可能です。なお、変更にあたっては当金庫の所定の手続きを行っていただきます。但し、各年毎に、その年の最初の換金取引等を行った日または分配金の支払いが確定した日の翌日以降は変更できません。(例、1月15日に今年初めての分配金の支払いが確定した場合、変更期間は、1月4日~1月15日までとなります。)

- 特定口座での確定申告は必要ですか?

- 確定申告は、源泉徴収ありの場合は原則不要です。源泉徴収なしの場合は原則確定申告を行っていただくこととなります。

- 源泉徴収ありの場合、確定申告は可能ですか?

-

上記のとおり、原則、確定申告は不要ですが以下の場合は確定申告を行うことも可能です。

- 他の金融機関の特定口座との損益通算を行う場合

- 損失の繰越控除を行う場合

※確定申告をされた場合は、配偶者控除、扶養控除等の適用に影響を与える場合があります。国民健康保険の保険料は自治体によって計算方法が異なるため、確定申告することで保険料が変わる場合があります。詳しくは最寄の税務署、新潟市の税務担当部署等でご確認ください。

- 特定口座で分配金の受領を希望しない場合は、どのような手続きを行えばよいですか?

- 源泉徴収なし口座への変更手続きが必要です。なお、変更にあたっては当金庫の所定の手続きが必要となります。詳しいお手続きは、お取扱店担当者までにお問合せ下さい。なお、源泉徴収なし口座では、株式投資信託を換金され利益がでた場合は、原則確定申告が必要となります。

(2024年1月)

ご不明な点がございましたら、以下までお尋ね下さい。

新潟信用金庫 総合企画部 経理課 電話:025-222-7187

新潟信用金庫 登録金融機関 関東財務局長(登金)第249号